高盛称美联储月降息更可取年内降息次押注升温

转自:金十数据

在高盛表示宽松条件已经成熟后,交易员们加大了对美联储今年将降息三次的押注。

市场已经完全消化了2024年两次降息25个基点的预期,周一市场暗示的第三次降息的可能性达到了60%左右。人们普遍预计美联储将在9月份首次降息,不过高盛的经济学家表示,他们认为“有充分理由”让官员们最早在7月份降息。

6月份的就业和通胀数据逊于预期,已经助长了降息预期。在高盛首席经济学家JanHatzius领导的团队表示近期数据证明7月降息是合理的之后,降息押注加速。该行仍预测首次降息将在9月份进行。

Hatzius在一份简短的报告中总结道:“FOMC有一个不可否认的动机(尽管从未得到承认),那就是避免在总统竞选的最后两个月启动降息。这并不意味着委员会不能在9月份降息,但这确实意味着7月份降息更可取。”

Hatzius首先指出,美国6月份核心CPI仅增长了0.06%,这证实了第一季度的回升是一个离群值,部分原因是季节性因素的残留。

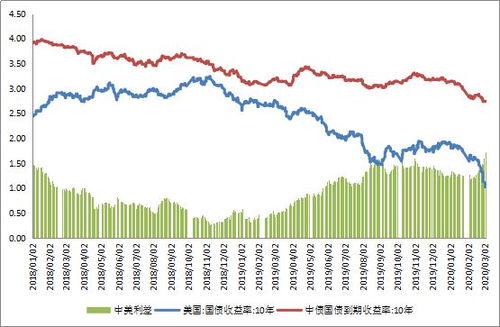

他写道:“根据CPI和PPI(但未包括进口价格),我们估计6月核心PCE的月通胀率为0.19%,基于市场的核心PCE为0.15%。达拉斯联储修正后的平均PCE月环比可能也上升了0.15%,按3个月年化计算,现已回到去年年底的低点。我们预计7月和8月的数据将进一步温和,部分原因是相对持久的住房组成部分的疲软(这可能在7月的报告中特别明显,因为住房通胀是按6个月平均增长率计算的,而1月是偏高的异常值)。”

Hatzius说,评估美国劳动力市场的强弱需要筛选大量看似相互矛盾、有时甚至是扭曲的数据。但底线是明确的。虽然裁员现象仍然受到抑制,但失业率却在逐步走高,因为招聘力度不足以吸纳所有本地和外国出生的新劳动力。迄今为止,美联储官员对失业率的上升表示欢迎,但“我们同意鲍威尔的评估,即劳动力市场目前已完全恢复平衡。”

Hatzius称:“我们可能正在接近一个拐点,在这个拐点上,劳动力需求的进一步疲软将导致失业率的更大幅度增长,而这种增长并不那么受欢迎。”

他指出,最近美国就业调查疲软,GDP增长略低于趋势,上半年平均增长率估计为1.6%,这些因素都值得关注。“根据最新的失业率和通胀数据,我们估计美联储工作人员货币政策规则的中位数现在意味着基金利率为4%,远低于5.25%-5.5%的实际利率。”

基于这一观察、令人鼓舞的6月份CPI以及鲍威尔上周在国会的证词,高盛称美联储月降息更可取年内降息次押注升温高盛团队预计降息将很快开始。Hatzius说:“市场几乎完全认为9月17-18日的FOMC会议将降息,这仍然是我们的基准预测。但我们认为,最早在7月30-31日的会议上降息是有充分理由的。”

Hatzius提出了7月降息的三个理由:

如果降息的理由很明确,为什么还要再等七个星期才执行呢?

其次,月度通胀率不稳定,总是存在暂时重新加速的风险,这可能使9月份的降息难以解释,而从7月份开始则可以避免这种风险。

第三,FOMC有一个不可否认的动机,即避免在总统竞选的最后两个月启动降息。

不过,市场当前依然不买账,7月降息的定价仍然很低。

编辑:马萌伟

版权声明

本文仅代表作者观点,不代表百度立场。

本文系作者授权百度百家发表,未经许可,不得转载。